Reforma Tributária e os impactos na competitividade empresarial brasileira

A reforma tributária aprovada recentemente, com início de implementação programada para 2027 e estabilização até 2033, promete revolucionar o ambiente de negócios no Brasil. Este artigo explora as mudanças significativas trazidas pela reforma, especialmente a introdução do Imposto sobre Bens e Serviços (IBS) e da Contribuição sobre Bens e Serviços (CBS), ambos componentes do IVA […]

A reforma tributária aprovada recentemente, com início de implementação programada para 2027 e estabilização até 2033, promete revolucionar o ambiente de negócios no Brasil. Este artigo explora as mudanças significativas trazidas pela reforma, especialmente a introdução do Imposto sobre Bens e Serviços (IBS) e da Contribuição sobre Bens e Serviços (CBS), ambos componentes do IVA Dual.

Simplificação Tributária e Competitividade Empresarial

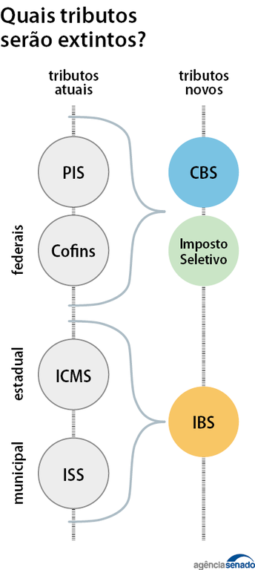

Um dos principais objetivos da reforma é a simplificação do sistema tributário através da substituição de cinco tributos—PIS, Cofins, IPI, ICMS e ISS—por apenas dois: o IBS e a CBS. Assim, a simplificação visa eliminar o efeito cascata dos impostos atuais e incentivar a eficiência e a competitividade empresarial.

Entendendo o IVA Dual

O novo sistema de IVA Dual é projetado para ser não cumulativo, permitindo que os impostos pagos em etapas anteriores sejam compensados. Este método não apenas reduz a carga tributária global, mas também facilita o ambiente de negócios, permitindo maior previsibilidade e menor burocracia.

A não-cumulatividade é um dos pilares do novo sistema tributário, fundamental para evitar a incidência repetida de impostos sobre o mesmo valor adicionado em etapas distintas de produção e comercialização. Este princípio permite que os empresários compensem o imposto pago nas aquisições com o devido nas vendas, promovendo maior justiça fiscal e reduzindo custos operacionais. Nesse sentido, a implementação efetiva deste mecanismo será crucial para aumentar a competitividade das empresas brasileiras no mercado global.

O Impacto Ambiental e Social do Imposto Seletivo

A partir de 2027, será implementado o Imposto Seletivo, focado na comercialização de produtos nocivos à saúde e ao meio ambiente. Este imposto não incidirá sobre setores de energia limpa ou telecomunicações, e também exclui exportações. Contudo, aplicará uma alíquota de 1% sobre a extração de recursos naturais não renováveis.

O Imposto Seletivo será estruturado para não fazer parte da base de cálculo dos novos IBS e CBS, garantindo que seu impacto se restrinja aos produtos específicos que justificam essa tributação.

Alíquotas e Período de Transição

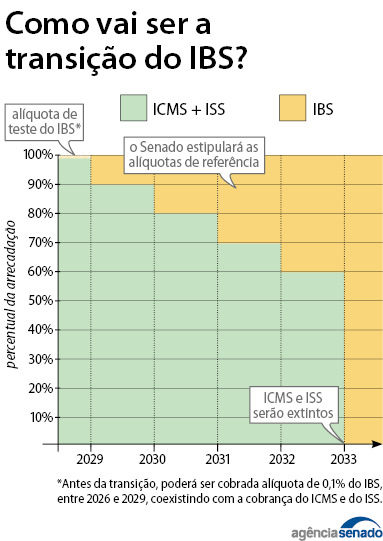

Inicialmente, a alíquota combinada do CBS e IBS está prevista para ser cerca de 27,5%. Durante o período de transição, que começará em 2026 com uma alíquota teste de 1%, o sistema coexistirá com o ICMS e ISS até sua completa implementação em 2033. Com isso, a gradualidade permitirá que as empresas se adaptem sem sobressaltos às novas condições.

Incentivos Fiscais e Exceções

A reforma propõe diversos incentivos fiscais e regimes especiais para setores chave, como saúde, educação, e produtos básicos de consumo, onde itens como alimentos e higiene pessoal poderão ter significativas reduções tributárias. Adicionalmente, setores como o de energia limpa e renovável estão isentos do novo Imposto Seletivo, refletindo uma política de sustentabilidade.

Regimes Específicos para Setores Estratégicos

Setores como serviços financeiros, hotelaria e turismo terão regimes tributários específicos. Isso indica um movimento estratégico para proteger e estimular segmentos considerados vitais para a economia nacional.

Desafios e Perspectivas Futuras

Apesar das vantagens, a transição para o novo sistema tributário não será isenta de desafios. A coexistência de sistemas até 2033 exige que as empresas mantenham compliance duplo, gerando potenciais complicações administrativas e custos adicionais. Nesse contexto, a tecnologia e a terceirização de serviços tributários se apresentam como soluções viáveis para mitigar essas dificuldades.

Tecnologia como Ferramenta de Transição

A aplicação de tecnologias avançadas, como a inteligência artificial, será fundamental para navegar por este período de transição. Ferramentas tecnológicas poderão oferecer suporte crucial na gestão de novas obrigações tributárias e na maximização de créditos fiscais disponíveis.

Conclusão

A reforma tributária é um passo audacioso em direção à modernização e racionalização do sistema fiscal brasileiro. Com potencial para aumentar a competitividade das empresas nacionais, esta reforma pode ser o catalisador para um novo ciclo de crescimento econômico sustentável. No entanto, a eficácia dessas mudanças dependerá da capacidade das empresas em adaptar-se rapidamente ao novo cenário, utilizando recursos tecnológicos e consultoria especializada para garantir uma transição suave.

Empresas e empresários devem começar imediatamente a planejar a transição para o novo sistema tributário. Avaliar o impacto das mudanças no fluxo de caixa, revisar práticas contábeis e investir em sistemas de TI são passos essenciais. A colaboração com consultores tributários será vital para explorar todas as vantagens que a reforma oferece.

Prepare-se para a reforma tributária: agende uma consultoria gratuita agora! Clique no botão do WhatsApp para falar com um especialista.